Здравствуйте, дорогие читатели. Такое понятие, как волатильность, постоянно появляется в аналитических обзорах. Очень часто аналитики предупреждают о повышении волатильности, да что греха таить, я сам в своих выпусках часто пользовался этим термином. Но возникает вопрос: хорошо это или плохо, и что делать? Извечная с недавних пор тема.

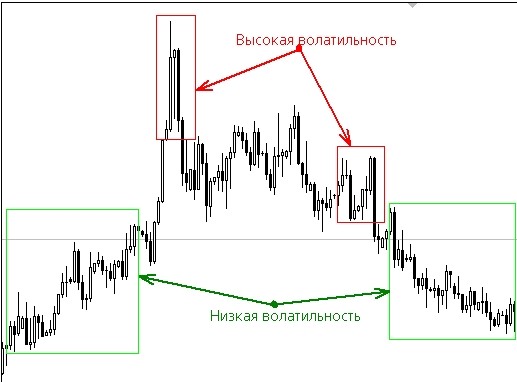

Волатильность — это степень изменчивости цены финансового инструмента. Произошло от английского слова Volatility — изменчивость. Очень важный финансовый показатель для определения рисков. Волатильность вычисляется как стандартное отклонение цены относительно его математического ожидания за определенный промежуток времени. Для нас с вами это значит, что можно определить, насколько сильно цена «прыгала в разные стороны» за какой-нибудь период времени, например, за неделю. Если цена движется в коридоре с небольшими всплесками цены, то можно сказать о «низкой волатильности». Более того, при установившемся тренде без существенных ценовых выбросов волатильность также останется низкой. Но в момент разворота тренда, или при выходе новостей, или на участке неопределенности, когда противостояние «быков» и «медведей» становится особенно сильным, волатильность рынка возрастает. Посмотрите на рисунок, на котором я показал зоны с повышенной и пониженной волатильностью:

Как измерить волатильность — индикатор ATR

Когда мы говорим «низкая волатильность», или «высокая волатильность», то как правило не упоминаются критерии, когда заканчивается «низкая» и начинается «высокая». Как в известном мультфильме: «Сколько нужно взять орехов, чтобы получилась целая куча?». Поскольку орехи валютные пары у нас разные, и ходовые качества у каждой из них свои, то не будет однозначно точного числа, по которому можно было бы универсально судить о степени волатильности. Для одной пары 50 пунктов за день — это норма, для другой — это уже будет «высокая волатильность».

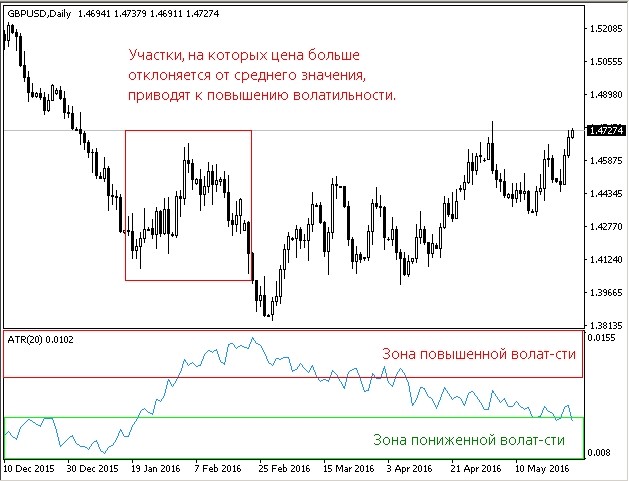

Лучше всего для оценки волатильности использовать статистические данные за длительный период времени. Для дневного графика подойдет несколько лет. В составе практически каждого торгового терминала для этой цели существует индикатор ATR (Average True Range), что в переводе на русский язык означает «средний истинный диапазон».

Для расчета значения индикатора первоначально определяется Истинный диапазон (True Range — TR), который определяется как максимальное из трех значений:

- Разница между текущим максимумом и текущим минимумом;

- абсолютное значение разницы текущего максимума и предыдущего закрытия;

- абсолютное значение разницы текущего минимума и предыдущего закрытия.

Затем полученное значение усредняется по заданному в параметрах индикатора промежутку времени и получаем, собственно, само значение ATR. Что с ним делать? Нужно его сравнить с историческими значениями, то можно разделить весь диапазон значений индикатора на три части, выделив при этом зоны с повышенной и пониженной волатильностью:

Период в индикаторе ATR — это количество баров, за которые будет усредняться значение истинного диапазона. Для дневных графиков значение периода для расчета индикатора ATR я беру 20 (для определения средней волатильности за последний месяц) или 5 (для недели).

Как использовать значения волатильности

Часто встречаю применение индикатора ATR в качестве осциллятора. Мне это кажется совершенно необоснованным, так как природа индикатора — не определение перекупленности и перепроданности, а только вычисление текущей волатильности. Поэтому единственное разумное его применение заключается в определении рисков при торговле. Неважно, речь идет о покупке акций, сырьевых товаров или финансовых инструментов — волатильность покажет степень риска за выбранный промежуток времени. Если ведется торговля внутри недели, то вполне приемлемым будет устанавливать защитный стоп-лосс на уровне, равном удвоенному значению ATR за период 5 дней. В любом случае, все эти нюансы предварительно должны быть протестированы на исторических данных, а уже потом включаться в свою торговую стратегию.

С уважением,

Виталий Прядко.

26 мая 2016г.

Станьте первым, кто оставил отзыв?

✎Напишите отзыв