Доброго времени суток читателям и коллегам по трейдингу! Сегодня поговорим о том, как лучше всего проводить поиск закономерностей для торговой системы. Рано или поздно, трейдер будет пытаться усовершенствовать готовую торговую систему, или же полностью сделать новую, свою. Ведь по сути, любая ТС – это свод правил, применяющихся в торговле, при создании благоприятных условий для открытия торговой позиции, основанный на определенных закономерностях. В этой статье мы рассмотрим основные принципы поиска закономерностей.

С чего начать?

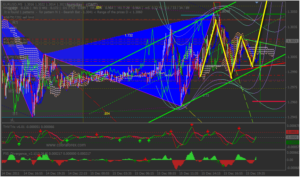

Прежде чем начать поиск закономерностей на ценовых графиках, нужно определиться – для какого участка ценового движения будет создаваться новая ТС, или же на каком участке работает ТС, требующая усовершенствования. Это очень важный момент, поскольку те закономерности, которые хорошо работают на трендовых участках, во время вялотекущего бокового движения (флэта) становятся бесполезны. Точно так же, закономерности для флэта, будут бесполезны при ярко выраженном трендовом движении.

Рабочий таймфрейм

Немаловажный момент поиска закономерностей – правильный выбор таймфрейма, на котором будет работать ТС. Это не говорит о том, что на остальных ТФ закономерность не будет встречаться, просто на рабочем временном интервале, это событие должно повторяться чаще, чем на других. При этом, не стоит забывать о том, что на младших временных интервалах много рыночного шума, который может давать ложные сигналы, особенно при недостаточной их фильтрации.

Использование индикаторов

Если поиск закономерностей ценового движения ведется с помощью индикаторов, следует помнить о том, что большинство индикаторов имеют свойство «перерисовывать» свои показания. То есть, в режиме «онлайн» индикатор дает одни показания, а спустя некоторое время (через несколько баров) эти показания изменяются. Это происходит потому, что многие индикаторы используют усредненные данные ценового движения, привязанные к последним барам. Часто бывает так, что на исторической части графика, индикаторы дают очень точные сигналы, но в режиме реальной торговли получаются большей частью ложные входы. Поэтому, все закономерности с использованием индикаторов, нужно, вначале тестировать в тестере стратегий, в режиме визуализации, а потом уже на дэмо-счете, в реальном времени.

Выявление закономерностей на разных участках рынка

Если выявленная закономерность дает хороший сигнал на трендовом участке, нужно обязательно просмотреть на исторических данных – было ли это событие эффективным, в разные годы на трендовых участках. Рынок постоянно меняется и чтобы избежать разочарования от не успешной работы ТС, лучше просмотреть все варианты. То же самое касается и флэтовых ТС. В разное время, боковое движение происходит по-разному, с различной амплитудой, ложными выпадами и ложными пробоями границ флэта.

Обкатка закономерностей

Как и говорилось выше, выявленные закономерности нужно просмотреть в тестере стратегий, обращая внимание на все детали. И если в режиме визуализации будет найден момент выдачи ложного сигнала, от использования такой закономерности лучше отказаться, ведь в реальной торговле такие моменты приведут к убыткам. Если в тестере стратегий все прошло хорошо, на разных участках движения, тогда можно переходить к тестированию на дэмо. В режиме реальной торговли быстро выявляются скрытые «подводные камни». В любом случае, на дэмо-счету все изменения в ТС нужно обкатывать несколько месяцев, после чего продолжить тестирование на центовом счету. Если результат устраивает торговца, тогда уже, выявленную закономерность можно использовать в торговле на реальных счетах.

С уважением,

Виталий Прядко.

16 января 2018г.

Станьте первым, кто оставил отзыв?

✎Напишите отзыв